EB 교환사채 자사주 의무소각: 2025년 EB 교환사채 발행이 2조원을 돌파하며 자사주 의무소각 규제 회피 논란이 뜨겁습니다. CB와 EB의 결정적 차이점부터 금융당국의 제동, 기존 주주에게 미치는 영향까지 투자자가 꼭 알아야 할 핵심 정보를 정리했습니다.

💰 EB 교환사채 발행 2조원 돌파, 자사주 의무소각 규제 피하는 ‘꼼수’ 논란

요즘 주식 투자하시는 분들 사이에서 ‘자사주 소각’ 기대감이 뜨거웠죠?

정부가 주주환원을 강화하겠다며 자사주 의무소각을 추진하니,

“드디어 우리 회사 자사주 비중 높은데, 소각하면 주가 오르겠네!” 하며 설레셨을 겁니다.

그런데 웬걸, 9월 한 달 동안만 39개 기업이 무려 1조 1891억원 규모의

교환사채(EB)를 발행하며 자사주를 현금화해버렸어요.

2025년 들어 지금까지 총 2조원 이상의 EB가 쏟아진 겁니다.

“자사주 소각해서 주주가치 높인다더니, 이게 뭐야?”

소액주주들의 분노가 터져 나오고,

금융당국도 제동을 걸었습니다.

대체 EB가 뭐길래 기업들이 너도나도 발행하는 걸까요?

그리고 왜 이게 문제가 되는 건지,

투자자 입장에서 핵심만 정리해드릴게요.

📜 강화된 ‘자사주 의무소각’ 규제, 왜 도입됐나?

먼저 자사주 의무소각 규제가 왜 나왔는지부터 알아야 해요.

우리나라 기업들은 그동안 자사주를 많이 사들이면서도

소각은 잘 안 했습니다.

자사주를 보유하면 경영권 방어에 유리하고,

M&A 대응이나 우호세력에게 넘기는 카드로 활용할 수 있었거든요.

문제는 이렇게 쌓인 자사주가 회계상 자산으로 잡히면서

실제 주주들에게는 아무 이득이 없다는 거예요.

오히려 주당가치를 떨어뜨리는 요인이 되죠.

그래서 정부가 나섰습니다.

“자사주는 취득하면 즉시 소각하거나, 최소한 6개월~1년 내에 소각하라!”

이런 내용을 담은 3차 상법 개정안이 국회에서 논의 중이에요.

✅ 목적: 주주가치 제고, 주주환원 강화

✅ 핵심 내용: 자사주 취득 후 일정 기간 내 의무 소각

✅ 배경: 코리아 디스카운트 해소, 자본시장 개혁

트럼프 UN 연설 기후변화 ‘사기극’ 발언, 과학계와 국제사회 충격

트럼프 UN 연설에서 기후변화를 ‘최대 사기극’이라 발언해 국제사회 충격. 과학계 팩트체크와 외신 반응, 한국 영향 분석까지 한번에 정리했습니다.

자세히 보기 →🔄 EB(교환사채)란 무엇이고, CB(전환사채)와 뭐가 다른가?

본격적으로 EB(교환사채)에 대해 알아볼게요.

전문용어라고 겁먹지 마세요. 쉽게 설명드릴게요!

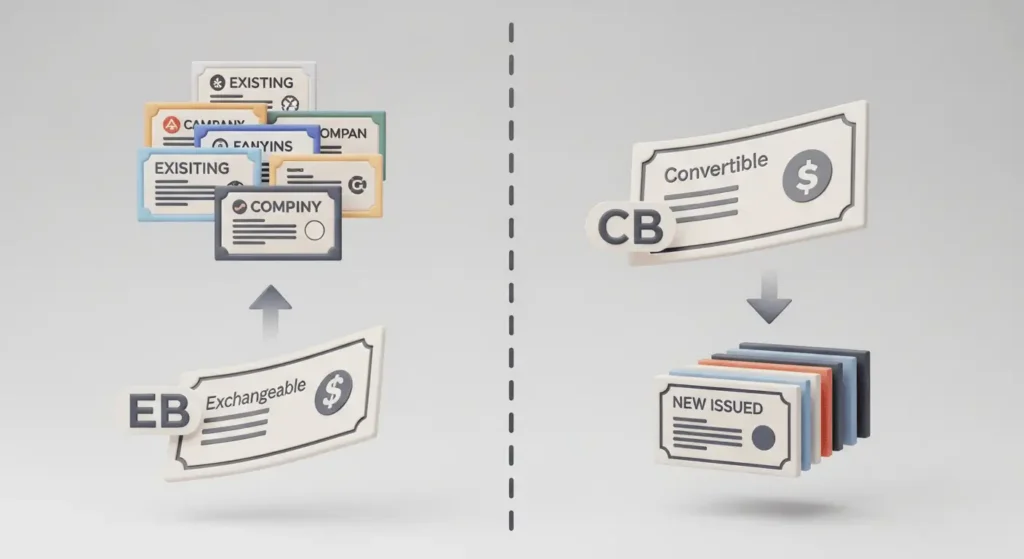

EB(Exchangeable Bond, 교환사채)는

채권을 사준 투자자에게 나중에 주식으로 바꿀 수 있는 권리를 주는 채권입니다.

여기서 핵심은, 그 주식이 회사가 이미 보유하고 있던 자사주라는 거예요.

쉽게 비유하면:

“나 지금 당장 돈 필요한데, 우리 집에 있는 금반지를 담보로 돈 빌릴게.

나중에 이자 갚을 자신 없으면 금반지로 갚아도 돼.”

이게 바로 EB입니다.

그럼 CB(Convertible Bond, 전환사채)는 뭐가 다를까요?

CB는 채권을 나중에 새로 발행하는 신주로 바꿀 수 있어요.

비유하면:

“나 돈 필요한데, 새 집 지을 땅이 있어.

나중에 이자 갚을 자신 없으면 그 땅에 지은 새 집으로 갚아도 돼.”

이게 CB입니다.

차이가 뭐냐고요?

CB는 신주를 만들어서 주니까 전체 주식 수가 늘어나요 (주식 희석).

EB는 이미 있던 자사주를 주니까 주식 수는 그대로예요.

그래서 기업들이 “CB보다 EB가 주주한테 덜 나쁘잖아?” 하며

EB를 선호하게 된 거죠.

📊 EB vs CB 한눈에 비교하기

| 구분 | EB (교환사채) | CB (전환사채) |

| 교환 대상 | 기존 보유 자사주 | 새로 발행하는 신주 |

| 주식 수 변화 | 변동 없음 | 증가 (희석) |

| 자금 조달 | 가능 | 가능 |

| 소각 가능성 | EB 발행 시 사라짐 | 해당 없음 |

바로 이 “자사주를 활용한다”는 특징 때문에

EB가 자사주 소각 규제를 피하는 우회로가 된 겁니다.

🚪 EB가 ‘규제 회피’ 수단이 된 구조

자, 이제 핵심으로 들어갑니다.

왜 EB가 ‘규제 회피 수단’이라는 비판을 받는 걸까요?

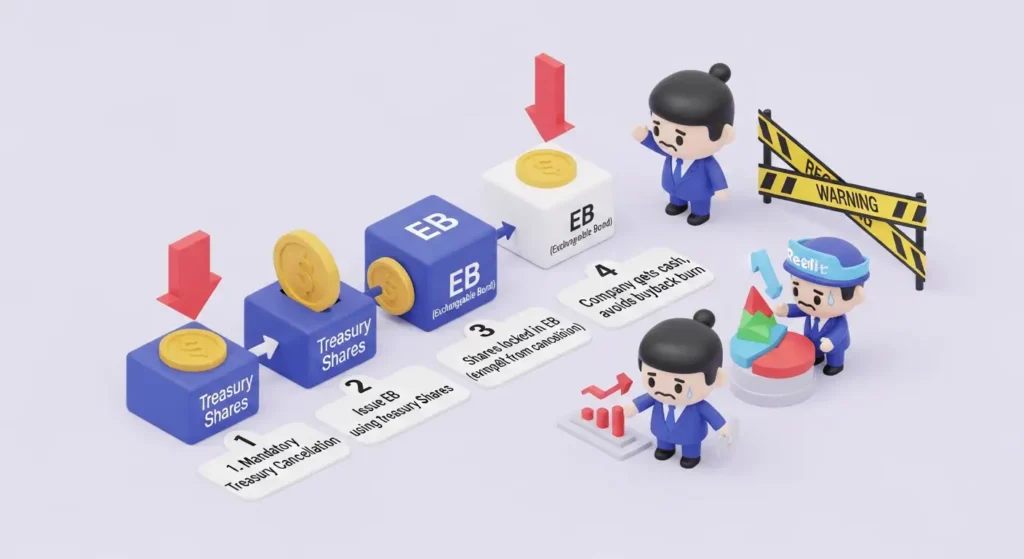

메커니즘은 이렇습니다:

1단계: 정부가 “자사주 소각 의무화” 추진

→ 기업들: “아, 우리 자사주 많이 갖고 있는데 다 소각해야 하나?”

2단계: 기업들이 자사주를 담보로 EB 발행

→ 투자자들에게 돈 받고, 자사주는 나중에 줄 수 있는 권리만 줌

3단계: 자사주가 EB 발행에 묶여버림

→ 소각 의무 대상에서 벗어남 (이미 처분 예정 자산이니까)

4단계: 기업은 자금도 조달하고, 자사주 소각도 피함

→ 일석이조?

결과: 주주들은 “자사주 소각으로 주가 오를 줄 알았는데,

EB 발행으로 오히려 주가 하락 압력만 생겼다”며 분노 💢

실제로 SK케미칼, 하림지주, 쿠쿠홀딩스, 넥센, 대교 등

EB 발행을 공시한 기업들의 주가는 줄줄이 하락했습니다.

태광산업은 자사주 전량(24.41%)을 EB로 발행하려다가

2대 주주의 강력한 반발과 법적 대응 예고로 계획을 철회하기도 했죠.

주가 조작 처벌 강화, 원스트라이크 아웃제로 투자자 보호 완벽 가이드 – help.dokyungja.us

주가 조작 처벌 강화! 원스트라이크 아웃제 도입으로 과징금 2배, 금융권 영구퇴출까지. 2025년 달라진 처벌 제도와 투자자가 알아야 할 핵심 정보를 완벽 정리했습니다. 🚨 투자하다가 주가 조작 세력에게 당해본 적 있으시죠?

📈 2025년 EB 발행 급증 현황

숫자로 보면 얼마나 심각한지 확 느껴집니다.

🔢 2025년 자사주 기반 EB 발행 현황 (9월 중순 기준)

✅ 발행 건수: 47건 (2024년 전체 28건의 1.7배)

✅ 발행 규모: 2조 375억원 (2024년 전체 9,863억원의 2배 이상)

✅ 9월 한 달: 39건, 1조 1,891억원 (3분기 발행의 78%)

특히 9월에 발행이 폭증한 이유는

3차 상법 개정안이 9월 정기국회에서 처리될 것이란 전망 때문이었어요.

기업들이 “법 개정 전에 빨리 EB 발행해서 자사주 처분하자!”며

서둘러 움직인 거죠.

주요 발행 기업 (2025년)

* SK케미칼: SK바이오사이언스 지분 6%로 2,400억원

* 하림지주: 자사주로 1,000억원대

* 인베니(INVENI): 자사주 671만주로 468억원

* 쿠쿠홀딩스: 자사주 231만주로 900억원

* 넥센, 대교, 덕성, DB하이텍 등 다수

2024년에는 총 9,863억원이던 게

2025년 9월 중순까지만 2조원을 돌파한 겁니다.

이 추세면 연말까지 3조원 이상 발행될 것으로 예상됩니다.

🚨 금융당국 제동, 10월 20일부터 공시 규정 강화

EB 발행이 너무 급증하자,

금융감독원이 드디어 제동을 걸었습니다.

📅 2025년 10월 16일, 금감원은

“EB 발행 공시 규정을 강화한다”고 발표했어요.

10월 20일부터 시행됩니다.

🔍 강화된 공시 내용은?

이제 기업들은 자사주 기반 EB를 발행할 때

다음 내용을 구체적으로 공시해야 합니다:

✅ 타 자금조달 방법 대신 EB를 선택한 이유

→ “왜 하필 EB인가요?”

✅ 발행 시점의 타당성 검토 내용

→ “왜 지금 발행하나요?”

✅ 실제 주식 교환 시 지배구조·의사결정에 미치는 영향

→ “나중에 누구한테 주식 넘어가나요?”

✅ 기존 주주 이익에 미치는 영향

→ “소액주주들 손해 보는 거 아니에요?”

✅ 교환사채 또는 교환주식의 재매각 예정 내용

→ “나중에 또 팔 계획 있나요?”

금감원은 공시 강화의 이유를 이렇게 밝혔습니다:

“기업이 충분히 검토하지 않고 급하게 EB를 발행하면

주주환원을 기대했던 주주들과의 신뢰관계가 훼손되고,

결국 기업가치에도 악영향을 준다.”

또한 향후 공시 위반 시 엄정 조치할 예정이라고 경고했어요.

정정명령, 과징금 부과 등이 가능합니다.

이제 기업들이 “그냥 EB 발행하면 되지~” 하며

쉽게 규제를 피할 수 없게 된 거죠.

💸 그래서, 기존 주주에게 미치는 영향은?

이 부분이 투자자 입장에서 가장 중요합니다.

“내가 가진 주식에 어떤 영향이 있는가?”

대부분의 뉴스는 “EB 발행 급증”이라는 현상만 보도했지,

정작 기존 주주에게 어떤 영향이 있는지는 잘 설명하지 않았어요.

지금부터 핵심을 짚어드릴게요.

🔻 단기적 영향: 주가 하락 압력

EB를 발행하면 시장에서는 이렇게 해석합니다:

“아, 이 회사가 자사주를 시장에 풀 예정이구나.”

자사주 소각을 기대했던 투자자들은 실망하고,

앞으로 매도 물량이 나올 거라는 우려에

주가는 단기적으로 하락합니다.

실제로 EB 발행을 공시한 기업들의 주가를 보면:

* 넥센: 5거래일 연속 하락

* 쿠쿠홀딩스: 5거래일 연속 하락

* 태광산업: EB 발행 공시 후 13% 폭락

* 대교, 덕성 등: 줄줄이 하락세

🔻 장기적 영향: 잠재적 매도 물량 부담 (Overhang)

EB는 나중에 주식으로 교환될 수 있어요.

그럼 그 주식을 받은 투자자들이 시장에서 팔면?

매도 압력이 생기겠죠.

이걸 금융 용어로 ‘오버행(Overhang)’이라고 합니다.

“언젠가 시장에 풀릴 물량”이 머리 위에 떠 있다는 뜻이에요.

주가가 오르려고 해도

“저기 EB 물량 기다리고 있는데…” 하며

투자 심리가 위축될 수 있습니다.

🔻 주주가치 훼손

가장 근본적인 문제는 이겁니다:

자사주 소각을 통한 주주환원 기회가 사라진다는 것.

자사주를 소각하면:

→ 전체 주식 수가 줄어듦

→ 주당순이익(EPS)이 개선됨

→ 주당가치 상승

→ 주가 상승 효과

하지만 EB로 발행하면:

→ 자사주는 그대로 존재

→ 주주환원 효과 없음

→ 오히려 매도 부담만 생김

📌 투자자가 체크해야 할 포인트

만약 본인이 투자한 기업이 EB 발행을 공시했다면:

1️⃣ 발행 규모는 얼마인가? (자사주 중 몇 %인가?)

2️⃣ 발행 목적이 타당한가? (투자 재원? 운영 자금?)

3️⃣ 교환 대상은 누구인가? (우호세력? 사모펀드?)

4️⃣ 나머지 자사주는 소각할 계획이 있는가?

10월 20일부터는 이런 내용을 기업이 의무적으로 공시해야 하니,

꼼꼼히 확인하시기 바랍니다.

배드뱅크 신청 자격 총정리 – 신용회복위원회 채무조정 vs 개인회생 완벽 비교 – help.dokyungja.us

배드뱅크 신청이 궁금하다면? 신용회복위원회 채무조정 제도의 자격 요건부터 개인회생과의 차이점까지. 2025년 최신 정보로 나에게 맞는 채무조정 방법을 찾아보세요!

자세히 보기 →🎯 정리: EB 교환사채 논란 핵심 요약

복잡한 내용이었으니, 핵심만 정리해드릴게요.

✅ 자사주 의무소각 규제

→ 정부가 주주환원 강화 위해 추진

→ 3차 상법 개정안으로 국회 논의 중

✅ EB(교환사채)란?

→ 보유 자사주를 담보로 발행하는 채권

→ CB(전환사채)와 달리 신주 발행 없음

→ 자금 조달 + 규제 회피 가능

✅ 2025년 EB 발행 급증

→ 9월까지 2조원 돌파 (전년 대비 2배)

→ 9월 한 달에만 1조 1891억원

→ 상법 개정 전 선제 대응

✅ 금융당국 제동

→ 10월 16일 공시 규정 강화 발표

→ 10월 20일부터 시행

→ 발행 사유, 주주 영향 등 상세 공시 의무화

✅ 기존 주주 영향

→ 단기: 주가 하락 압력

→ 장기: 매도 물량 부담(Overhang)

→ 주주가치 훼손 (소각 기회 상실)

💡 마치며

EB 발행은 기업 입장에서는 합법적인 자금 조달 수단이지만,

자사주 소각 규제의 취지를 훼손할 수 있어 논란이 지속될 전망입니다.

투자자 입장에서는

본인의 포트폴리오에 자사주 비중이 높은 기업이 있다면,

EB 발행 공시 여부를 꼼꼼히 확인하시기 바랍니다.

특히 10월 20일부터는 기업들이 더 상세한 정보를 공시해야 하니,

전자공시시스템(DART)에서 해당 기업의 공시를 확인하고,

합리적인 투자 판단을 하시길 바랍니다.

현명한 투자자는 뉴스의 헤드라인이 아니라,

공시 내용과 실질적 영향을 보고 판단합니다. 📊

※ 본 글은 2025년 10월 17일 기준으로 작성되었으며,

투자 권유가 아닌 정보 제공 목적입니다.

투자 판단 및 책임은 투자자 본인에게 있습니다.